Sau khi dịch Covid-19 hoàn toàn được kiểm soát, thị trường bất động sản (BĐS) bắt đầu phục hồi. Tuy nhiên, bước sang năm 2022, thị trường sụt giảm cả nguồn cung và nhu cầu do chính sách thắt chặt tín dụng và trái phiếu doanh nghiệp sau những scandal của các tập đoàn như Tân Hoàng Minh, Vạn Thịnh Phát. Do đó, Chính Phủ cũng đã có những chủ trương, nghị định nhằm hướng dẫn trong việc phát hành trái phiếu thông qua Nghị định 08 và luật Đất đai sửa đổi dự kiến sẽ có hiệu lực vào năm 2024. Điều này sẽ giúp thị trường cải thiện và tăng trưởng ổn định trong tương lai. Trong bài viết này, chúng tôi sẽ đề cập đến 2 kịch bản có thể xảy ra với thị trường BĐS.

* Ý nghĩa tiêu đề: Sau những biến động trong thời gian qua, chúng tôi kỳ vọng rằng khi những quy định về thị trường tài chính ngày càng hoàn chỉnh và việc hoàn thiện luật Đất Đai (sửa đổi) sẽ giúp cho thị trường bất động sản phát triển bền vững.

Mục lục

A. 2022 – NĂM ĐẦY BIẾN ĐỘNG CỦA THỊ TRƯỜNG BĐS

I. Gia tăng lãi suất

II. Kiểm soát phát hành trái phiếu chặt chẽ – Ban hành Nghị định 65/2022

B. CÁC DOANH NGHIỆP PHÁT TRIỂN BĐS ĐANG ĐỐI MẶT KHÓ KHĂN

I. Khó khăn cho nhà phát triển BĐS – Khó khăn trong hoạt động huy động vốn

II. Áp lực trái phiếu đáo hạn – Các doanh nghiệp gặp khó khăn khi đến kỳ thanh toán

III. Bất cân xứng cung cầu – Khó khăn ở hoạt động bán hàng

IV. Trường hợp đáng chú ý – NVL

C. CÁC GIẢI PHÁP TỪ CHÍNH PHỦ

I. Hỗ trợ nguồn cung

II. Hỗ trợ nhu cầu

D. ĐIỀU GÌ SẼ XẢY RA TIẾP THEO

A. 2022 – NĂM ĐẦY BIẾN ĐỘNG CỦA THỊ TRƯỜNG BĐS

I. Gia tăng lãi suất

Từ đầu năm 2022, thị trường BĐS xảy ra liên tục các cơn sốt đất do đầu cơ ở nhiều vùng miền Việt Nam. Nhất là vùng nông thôn, giá BĐS bị đẩy lên 200-300%. Nguyên nhân đến từ lãi suất thấp từ gói hỗ trợ doanh nghiệp phục hồi sản xuất, đã dẫn đến cơn sốt đất nền. Tuy nhiên, dòng vốn dịch chuyển vào thị trường BĐS chỉ diễn ra trong ngắn hạn.

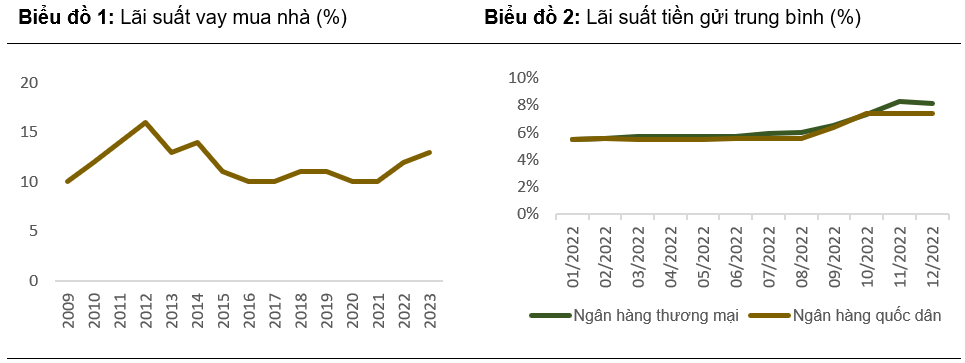

Ngân hàng Nhà nước đã chỉ đạo kiểm soát chặt tín dụng đối với một số phân khúc sản phẩm BĐS tiềm ẩn rủi ro đầu cơ cao để đảm bảo an toàn hệ thống ngân hàng. Tính đến đầu tháng 12 năm 2022, lãi suất vay thế chấp trung bình của các ngân hàng quốc doanh và ngân hàng tư nhân đã tăng mạnh từ 10% lên 12% trong giai đoạn 2021-2022, sau khi lãi suất huy động gia tăng.

Lãi suất của các ngân hàng thương mại cũng đồng loạt tăng. Lãi suất vay thế chấp đang tăng cùng với đà tăng của lãi suất tiền gửi. Hiện lãi suất huy động kỳ hạn 12 tháng đã tăng lên khoảng 8.5%/năm tại ngân hàng ngoài quốc doanh, kéo lãi suất thế chấp trung bình đạt 14%-15%/năm. Điều này sẽ cản trở đến các quyết định mua nhà ở, tuy nhiên phần nào đó, nó sẽ dần chặn đứng các hoạt động đầu cơ trên thị trường BĐS.

Nguồn: Ngân hàng trong nước, PHFM tổng hợp

II. Kiểm soát phát hành trái phiếu chặt chẽ – Ban hành Nghị định 65/2022

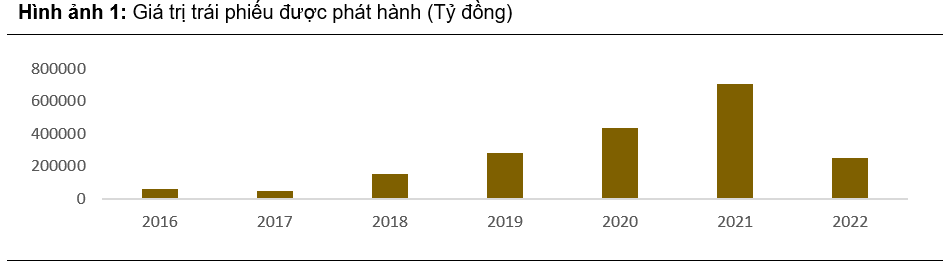

Thị trường trái phiếu doanh nghiệp là một trong những kênh huy động vốn quan trọng của các công ty phát triển BĐS và giá trị của thị trường này ngày một gia tăng. Tuy nhiên, một số công ty đã sử dụng trái phiếu một cách gian lận, dẫn đến nhiều vụ bê bối đã xảy ra. Điều này khiến cho nhà đầu tư bị “sụt giảm niềm tin vào thị trường trái phiếu”.

Tháng 2/2022, một thành viên của Tập đoàn Tân Hoàng Minh đã bỏ cọc gần 600 tỷ đồng để mua 4 lô đất đắc địa ở Thủ Thiêm, Quận 2 tại một sự kiện đấu giá, với giá đất cao nhất lên tới khoảng 102,000 USD/m2. Tháng 9/2022, cơ quan chức năng đã tiến hành điều tra vụ việc liên quan đến tập đoàn này và phát hiện hành vi gian lận trong phát hành, mua bán trái phiếu… Sau khi có kết quả điều tra, tập đoàn Tân Hoàng Minh đã bị hủy toàn bộ 9 đợt phát hành trái phiếu trị giá hơn 10,000 tỷ đồng từ tháng 7/2021 đến tháng 3/2022.

Tháng 9/2022, Tập đoàn Vạn Thịnh Phát phải đối mặt với cáo buộc hình sự về hành vi vi phạm phát hành trái phiếu. Vạn Thịnh Phát đã có những sai phạm trong việc phát hành, phân phối trái phiếu và đảo nợ giữa các công ty con trong tập đoàn để sử dụng vào nhiều mục đích khác nhau và không đúng với mục đích phát hành.

Để bảo vệ quyền lợi và trách nhiệm cho nhà đầu tư, ngày 16/09/2022, Chính Phủ đã ban hành Nghị định 65/2022 (gọi tắt là “Nghị định 65”) bổ sung, sửa đổi Nghị định 153/2020 cũ (gọi tắt là “Nghị định 153”) quy định về nhà đầu tư phát hành, giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ trên thị trường trong nước và chào bán trái phiếu doanh nghiệp trên thị trường quốc tế. Chúng tôi ghi nhận 3 điểm quan trọng trong Nghị định 65:

- Nâng cao tiêu chuẩn về nhà đầu tư chứng khoán chuyên nghiệp. Trước đây, Nghị định 153 không có tiêu chuẩn này. Nghị định 65 bổ sung quy định về tiêu chuẩn xác định nhà đầu tư chuyên nghiệp. Để đủ điều kiện trở thành nhà đầu tư cá nhân chuyên nghiệp, nhà đầu tư phải duy trì danh mục đầu tư ít nhất 2 tỷ đồng theo giá trị thị trường, bình quân tối thiểu 180 ngày liền kề trước ngày xác định tư cách, không bao gồm giá trị danh mục ký quỹ. Hiệu lực xác định danh mục là trong vòng 3 tháng. Trong ngắn hạn, điều này sẽ làm giảm số lượng nhà đầu tư. Tuy nhiên, chúng tôi kỳ vọng rằng khi nhà đầu tư được trang bị kiến thức đầy đủ, từ đó có thể nâng cao khả năng nhận diện rủi ro từ trái phiếu phát hành. Qua đó, sẽ giúp thị trường trở nên chuyên nghiệp và phát triển bền vững hơn trong dài hạn.

- Mua lại trái phiếu trước hạn để bảo vệ quyền và nghĩa vụ của trái chủ, đồng thời ngăn chặn các công ty vi phạm cam kết về trái phiếu. Trước đây, Nghị định 153 không có tiêu chuẩn này, Nghị định 65 bổ sung quy định này. Cụ thể, các trường hợp mua lại trái phiếu trước hạn bao gồm:

- Doanh nghiệp phát hành vi phạm pháp luật về chào bán, giao dịch trái phiếu doanh nghiệp theo quyết định của cấp có thẩm quyền, mà vi phạm đó không thể khắc phục hoặc biện pháp khắc phục không được 65% tỷ lệ nhà đầu tư sở hữu trái phiếu chấp thuận.

- Doanh nghiệp phát hành vi phạm phương án phát hành trái phiếu mà vi phạm đó không thể khắc phục hoặc biện pháp khắc phục không được 65% tỷ lệ nhà đầu tư sở hữu trái phiếu chấp thuận.

- Không khắt khe hơn về điều kiện chào bán trái phiếu, nhưng yêu cầu nhiều hơn về hồ sơ chào bán trái phiếu và phương thức phát hành. So với Nghị định 153, Nghị định 65 nâng cao yêu cầu về hồ sơ chào bán trái phiếu, giúp tăng tính minh bạch về tư cách tổ chức phát hành và thị trường trái phiếu doanh nghiệp. Quy định này cho phép doanh nghiệp đủ năng lực, hồ sơ minh bạch được phát hành trái phiếu và cơ cấu lại cấu trúc nợ để phù hợp với cơ cấu tài chính.

Sau khi nghị định mới được ban hành, ngay lập tức giá trị trái phiếu phát hành trong năm 2022 giảm xuống 251,000 tỷ đồng (-65% YoY). Thị trường BĐS diễn ra cuộc thanh lọc những công ty yếu kém, thiếu năng lực và trình độ để phát triển các dự án BĐS. Tuy nhiên, chúng tôi cho rằng đó chỉ là tạm thời. Trong tương lai, việc hoàn thiện pháp lý quy trình phát hành trái phiếu doanh nghiệp sẽ giúp quy trình này dễ kiểm soát và chuyên nghiệp hơn.

Nguồn: HNX, PHFM tổng hợp.

B. CÁC DOANH NGHIỆP PHÁT TRIỂN BĐS ĐANG ĐỐI MẶT KHÓ KHĂN

I. Khó khăn cho nhà phát triển BĐS – Khó khăn trong hoạt động huy động vốn

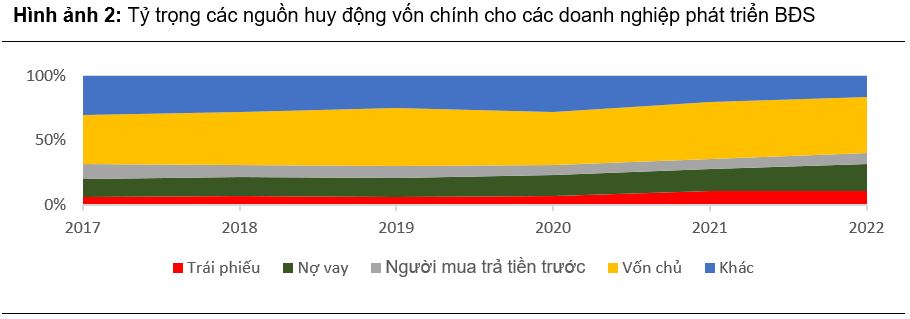

Do đặc thù của ngành BĐS, cấu trúc vốn của các doanh nghiệp BĐS chiếm sẽ tập trung chủ yếu vào: trái phiếu, nợ vay và ứng trước của khách hàng lần lượt chiếm khoảng 10%, 20% và 10% trong cơ cấu huy động vốn. Trong bối cảnh các khoản vay ngân hàng thắt chặt, thị trường trái phiếu bị “chao đảo” và hoạt động mở bán trước chậm lại, nhiều nhà phát triển BĐS phải đối mặt với các vấn đề về dòng tiền. Điều này, khiến các doanh nghiệp thiếu vốn để triển khai dự án đúng tiến độ. Dẫn đến các doanh nghiệp không đủ điều kiện để thu tiền của khách hàng, từ đó phá vỡ cấu trúc tài chính của dự án. Những yếu tố trên càng khiến thị trường BĐS trở nên khó khăn và làm tăng thêm tâm lý hoang mang của người mua nhà trước tâm lý “mong manh” của thị trường BĐS.

Nguồn: Finpro, PHFM tổng hợp.

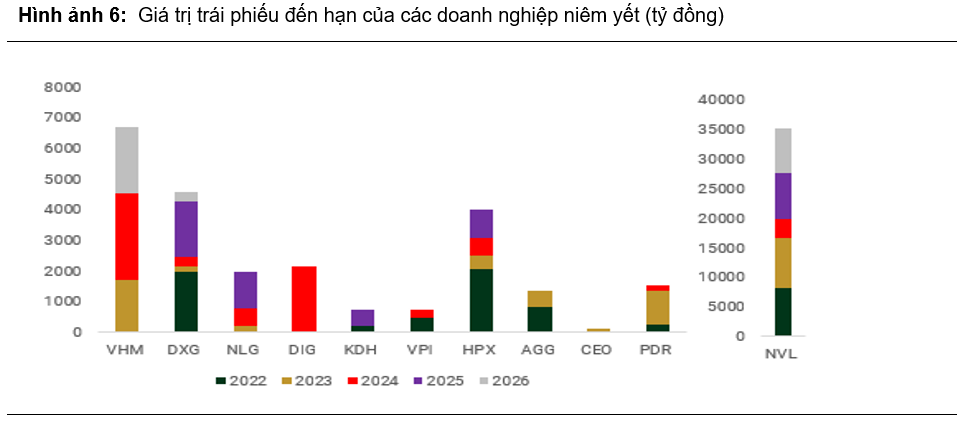

II. Áp lực trái phiếu đáo hạn – Các doanh nghiệp gặp khó khăn khi đến kỳ thanh toán

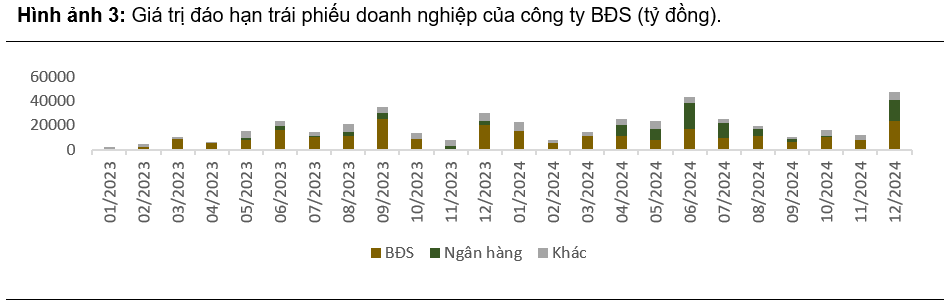

Theo số liệu từ Ngân hàng Nhà nước, tổng dư nợ cho vay BĐS khoảng 2,330,000 tỷ đồng (16.9% doanh nghiệp niêm yết và 83.1% doanh nghiệp chưa niêm yết), tương đương gần 21% tổng dư nợ nền kinh tế. Tổng giá trị trái phiếu doanh nghiệp đáo hạn năm 2023 ước tính khoảng 235,000 tỷ đồng, trong đó giá trị đáo hạn trái phiếu doanh nghiệp BĐS khoảng 100,000 tỷ đồng. Chi tiết hơn, Quý 2/2022 và Quý 3/2023 sẽ là giai đoạn “cao điểm” của kỳ hạn trái phiếu BĐS, với giá trị tương ứng là 36,200 tỷ đồng và 35,400 tỷ đồng. Điều này sẽ gây áp lực lên dòng tiền của các doanh nghiệp BĐS trong bối cảnh tín dụng bị kiểm soát chặt chẽ và tâm lý người mua nhà yếu.

Nguồn: HNX, PHFM tổng hợp.

III. Bất cân xứng cung cầu- Khó khăn ở hoạt động bán hàng

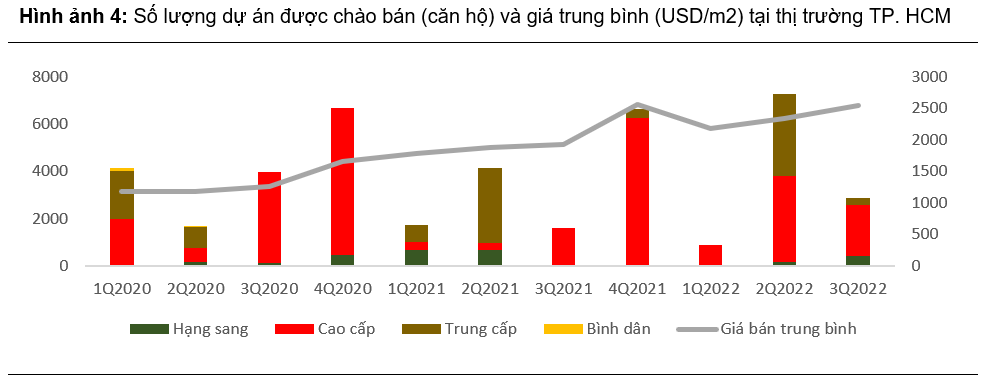

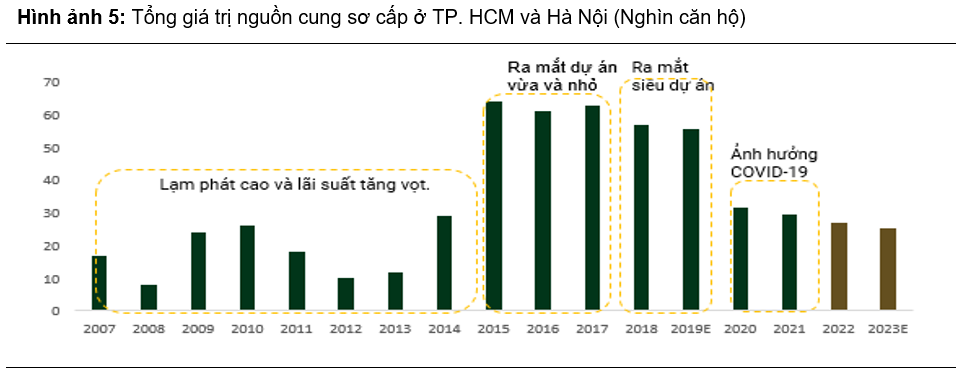

Thị trường BĐS đang có sự bất đối xứng giữa nguồn cung nhà ở và nhu cầu nhà ở thực. Năm 2022, số lượng căn hộ chào bán tại TP.HCM đạt 12,000 căn (-16% YoY), trong đó phân khúc hạng sang, cao cấp và trung cấp chiếm lần lượt 6%, 62% và 32% nguồn cung. Bên cạnh đó, mặt bằng giá trung bình tiếp tục tăng mạnh từ 1,118 USD/m2 lên 2,546 USD/m2 trong giai đoạn 1/2020-4/2022 do thiếu vắng phân khúc bình dân. Trong khi đó, GDP bình quân đầu người của Việt Nam đạt 4,160 USD/năm. Hiện tại, theo cơ cấu dân số, tỷ lệ dân thành thị chiếm 37% và 63% người dân ở nông thôn. Nên chúng tôi đánh giá rằng nhu cầu nhà ở thực là từ phân khúc nhà ở vừa túi tiền vẫn chưa được các chủ đầu tư đáp ứng thỏa đáng.

Nguồn: CBRE, PHFM tổng hợp.

Do các yếu tố vĩ mô thay đổi nhanh chóng như việc hạn chế tín dụng, mặt bằng lãi suất tăng, các vấn đề về cấp phép dự án vẫn cứ tiếp diễn. Thêm vào đó, trong bối cảnh thị trường quốc tế và khu vực có nhiều biến động, khiến các chủ đầu tư cũng thận trọng hơn khi mở bán sản phẩm mới. Ngoài ra, chúng tôi nhận thấy nguồn cung mới sẽ sụt giảm do quá trình phê duyệt dự án có thể bị trì hoãn do chờ luật Đất đai sửa đổi chính thức có hiệu lực.

Nguồn: CBRE, PHFM tổng hợp.

IV. Trường hợp đáng chú ý – NVL

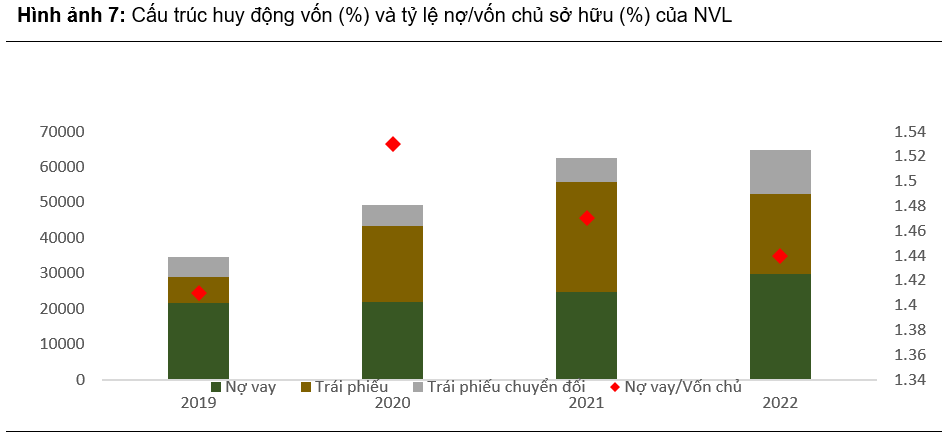

NVL là một trong những công ty có quỹ đất lớn về phân khúc BĐS nghỉ dưỡng, cùng với sở hữu quỹ đất lớn tại trung tâm TP.HCM. Theo báo cáo tài chính năm 2022, tổng nợ của NVL là 64,577 tỷ đồng (+6.7% YTD), chiếm khoảng 40% tổng dư nợ của các doanh nghiệp BĐS niêm yết. Vì vậy, khi NVL không trả được nợ sẽ ảnh hưởng nghiêm trọng đến các chủ nợ. Ngoài ra, NVL có cơ cấu huy động vốn từ trái phiếu cao (chiếm 35% cơ cấu nợ năm 2022). Với tình hình hiện tại, việc huy động vốn từ kênh này bị hạn chế, càng làm cho tình hình tài chính của NVL trở nên khó khăn.

Năm 2022, tỷ lệ nợ vay/vốn chủ sở hữu của NVL là 150%, là một trong những công ty có tỷ lệ nợ vay cao nhất ngành. Do đó, lãi suất khi lãi suất tăng cao hơn sẽ càng làm gia tăng chi phí tài chính cho công ty.

Nguồn: Finpro, PHFM tổng hợp.

Nguồn: Finpro, PHFM tổng hợp.

Ngoài ra, hai mảng sản phẩm chính của NVL là BĐS nhà ở tại TP.HCM và BĐS nghỉ dưỡng tại các thành phố vệ tinh đều gặp khó khăn. Hầu hết các dự án của NVL tại TP.HCM đều gặp vướng mắc về pháp lý như khó xác định số tiền sử dụng đất khiến dự án bị chậm tiến độ. Về phân khúc BĐS nghỉ dưỡng, các sản phẩm của NVL thuộc phân khúc cao cấp, nên sẽ chịu ảnh hưởng của môi trường lãi suất cao dẫn đến kết quả kinh doanh không như kỳ vọng. Do đó, cùng với kết quả kinh doanh ảm đạm, khó khăn trong huy động vốn và quản lý dòng tiền càng khiến NVL gặp khó khăn trong khâu thanh toán nợ đến hạn.

C. CÁC GIẢI PHÁP TỪ CHÍNH PHỦ

I. Hỗ trợ nguồn cung

Sau cuộc họp toàn quốc do Thủ tướng chủ trì ngày 17/2/2023, Chính phủ đã ban hành dự thảo nghị quyết về một số giải pháp đối với thị trường BĐS: (1) Đề nghị kéo dài thời gian trả nợ gốc và lãi cho doanh nghiệp kinh doanh BĐS; (2) Tiếp tục cấp tín dụng cho các dự án BĐS có phương án vay khả thi, đối tượng khách hàng đủ điều kiện vay và giảm lãi suất cho vay.

Nổi bật nhất gần đây là giải pháp của Chính phủ có thể kể đến việc ban hành Nghị định 08/2023/NĐ-CP về phát hành trái phiếu doanh nghiệp riêng lẻ và kế hoạch hoàn thiện luật đất đai vào năm 2023.

Giải quyết các khó khăn trong việc phát hành riêng lẻ

Chính phủ tiếp tục ban hành Nghị định 08/2023/NĐ-CP về phát hành trái phiếu doanh nghiệp riêng lẻ. Chúng tôi nhận thấy 2 lợi ích trọng yếu của nghị định này:

- Cho phép tổ chức phát hành trái phiếu có thêm thời gian để điều chỉnh. Cụ thể, chuyển thời hạn thực hiện Nghị định này từ đầu năm 2023 sang đầu năm 2024. Điều này sẽ giúp doanh nghiệp có thêm thời gian để cơ cấu lại trái phiếu, giảm thiểu rủi ro vỡ nợ.

- Tạo ra cơ sở cho các giải pháp trong tương lai như thông qua đàm phán, tái cơ cấu hoặc hoán đổi tài sản để lấy trái phiếu sắp đáo hạn trong điều kiện các tổ chức phát hành gặp khó khăn. Điều này đã giúp giảm rủi ro vỡ nợ cho doanh nghiệp.

Tháo gỡ “nút thắt” pháp lý

Theo lộ trình từ Quốc hội, Luật Nhà ở và Luật Đất đai sửa đổi sẽ lần lượt được thông qua vào tháng 5 và tháng 10 năm 2023 sau khi trình Quốc hội và lấy ý kiến của người dân. Luật Đất đai sửa đổi được hoàn thiện sẽ bám sát theo hướng dẫn từ Nghị quyết 18-NQTW, ngày 16/6/2022, trong đó thay đổi đáng chú ý nhất chính là bỏ khung giá đất. Qua đó, điểm nhấn đáng chú ý nhất mà chúng tôi hy vọng sẽ góp phần tháo gỡ khó khăn của thị trường BĐS:

- Hoàn thiện việc sửa đổi Luật Đất đai 2013 và các luật khác có liên quan sẽ giúp giải quyết các vấn đề về giao đất, cho thuê đất thông qua đấu giá. Luật sẽ quy định cụ thể các trường hợp giao đất, cho thuê đất phải đấu giá quyền sử dụng đất hoặc đấu thầu dự án có sử dụng đất theo quy định của pháp luật. Điều này sẽ đảm bảo tính minh bạch, công bằng trong việc giao đất, cho thuê đất, nâng cao hiệu quả sử dụng đất. Ngoài ra, việc giải quyết các vấn đề phát sinh từ các dự án liên quan đến đất công sẽ được giải quyết dứt điểm. Nhờ đó, những vướng mắc còn tồn đọng tại một số dự án sẽ được giải quyết, mang lại doanh thu cho doanh nghiệp và tăng nguồn cung cho thị trường.

- Bỏ bảng giá đất và sử dụng giá đất theo phương pháp tham chiếu theo giá trị thị trường sẽ góp phần nâng cao chất lượng định giá đất và đảm bảo tính độc lập của hội đồng thẩm định giá. Trước đó, tiến độ dự án bị chậm do vướng mắc trong việc xác định tiền sử dụng đất và thủ tục thẩm định kéo dài. Từ đó, chúng tôi kỳ vọng tốc độ phát triển dự án sẽ được đẩy nhanh và giúp giảm chi phí tài chính cho các doanh nghiệp phát triển dự án BĐS.

Đáng chú ý, dự kiến năm 2023, Luật Đất đai sửa đổi sẽ hoàn thành. Vì vậy, chúng tôi kỳ vọng những ‘nút thắt’ pháp lý sẽ từng bước được tháo gỡ.

II. Hỗ trợ nhu cầu

Các gói tín dụng nhà ở xã hội được thiết kế để hỗ trợ kích cầu cho thị trường BĐS. Chính phủ giao Ngân hàng Nhà nước chủ trì thực hiện chương trình tín dụng khoảng 120,000 tỷ đồng, tương đương 12% nhu cầu vốn. Điều này hỗ trợ cho kế hoạch mục tiêu có ít nhất một triệu căn hộ, nhà ở xã hội trong giai đoạn 2021-2030. Ngân hàng Nhà nước chỉ đạo các ngân hàng thương mại và 4 ngân hàng chủ lực là Agribank, BIDV, Vietcombank, Vietinbank triển khai gói tín dụng này. Qua đó, chúng tôi kỳ vọng nhu cầu thực về nhà ở có thể được giải quyết.

D. ĐIỀU GÌ SẼ XẢY RA TIẾP THEO

Theo chúng tôi, chúng ta sẽ thấy những ngôi sao đang lên từ những tay chơi mới trong phân khúc nhà ở vừa túi tiền, điển hình là CTCP Phát triển Hạ tầng kỹ thuật (mã: IJC), Công ty TNHH Thương mại – Xây dựng Lê Thành. Tuy nhiên, chúng tôi đánh giá rằng thị trường có thể tăng trưởng nhờ phân khúc này trong ngắn hạn. Do giới hạn 10% trên biên lợi nhuận ròng, chúng tôi cho rằng các chủ đầu tư BĐS sẽ phát triển phân khúc này ở một mức độ nhất định. Quỹ đất còn lại sẽ được phân bổ để phát triển các dự án ở phân khúc có mức sinh lời cao hơn.

Liên quan đến tình hình của các nhà phát triển hiện tại, có hai kịch bản mà chúng tôi cho rằng sẽ xảy ra. Và chúng tôi cho rằng kịch bản 2 sẽ có nhiều khả năng xảy ra trong tương lai.

Nguồn: Finpro, PHFM tổng hợp.

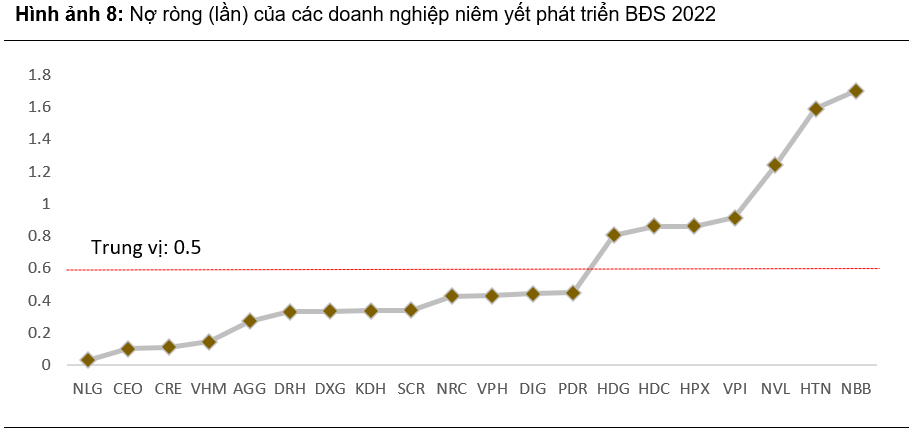

Kịch bản 1 – Tiêu cực: Nhiều ông lớn BĐS đang phải gồng mình khắc phục và trả các khoản nợ đến hạn. Đáng chú ý, NVL và HPX sử dụng đòn bẩy lớn trong những năm qua. Các công ty này đã duy trì tỷ lệ nợ ròng/vốn chủ sở hữu trên một trong nhiều giai đoạn. Chúng tôi đã quan sát thấy rằng các nhà phát triển sẽ không trả được nợ cho một số khoản thanh toán gốc và lãi trái phiếu. Và thị trường BĐS có thể chứng kiến nhiều “tay chơi” ngã ngựa.

Kịch bản 2 – Tích cực: Các công ty BĐS sẽ vượt qua khó khăn. Thị trường BĐS sẽ hồi phục nhờ nghị định hỗ trợ trái phiếu và luật đất đai có hiệu lực vào năm 2024, như đã đề cập ở trên. Các nhà phát triển BĐS đang trải qua quá trình tái cấu trúc bao gồm thanh lý tài sản để giảm bớt áp lực dòng tiền.

Mới đây, một trong những nhân sự chủ chốt từng làm việc tại Gamuda Land, nhà phát triển BĐS đến từ Malaysia, đã trở thành tân Tổng Giám đốc của NVL. Động thái này nhấn mạnh tầm quan trọng của mối quan hệ hợp tác giữa NVL và Gamuda, đặc biệt trong quá trình mua bán dự án.

Trong một thương vụ khác, Tập đoàn BĐS khổng lồ CapitaLand của Singapore đang đàm phán để mua tài sản trị giá khoảng 1.5 tỷ USD từ công ty BĐS lớn nhất Việt Nam là Công ty Cổ phần Vinhomes (mã: VHM). Bên cạnh đó, VHM thông báo đã chuyển nhượng toàn bộ cổ phần tại 2 công ty con Phát Đạt và Trường Lộc. Giá trị chuyển nhượng và đối tác chưa được tiết lộ.