Triển vọng tích cực

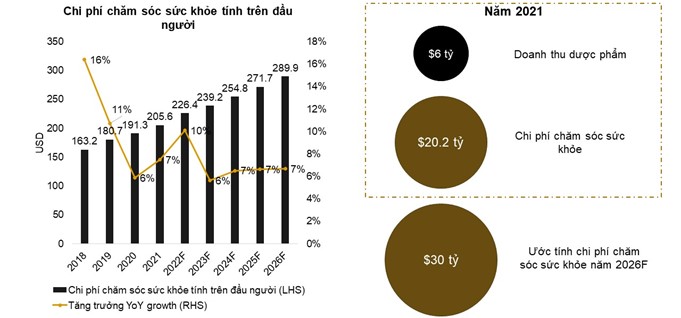

Với lợi thế về nhân khẩu học và với kế hoạch chăm sóc sức khỏe toàn dân của Nhà Nước, triển vọng thị trường dược phẩm và chăm sóc sức khỏe của Việt Nam rất khả quan. Năm 2021, chi tiêu cho chăm sóc sức khỏe của Việt Nam là 205.6 USD trên đầu người. Theo Fitch Solutions, con số dự báo vào năm 2026F là 289.9 USD trên đầu người, tương ứng với tốc độ CAGR là 7%. Chi tiêu bình quân đầu người của Việt Nam thấp hơn nhiều so với con số của Thái Lan và Malaysia. Theo Worldbank, năm 2019, chi tiêu bình quân đầu người của Thái Lan và Malaysia cao hơn Việt Nam ở mức 64% và 142%. Chi phí chăm sóc sức khỏe tại Việt Nam có dư địa lớn để tăng trưởng.

(Nguồn: World Bank, Fitch Solution, PHFM tổng hợp)

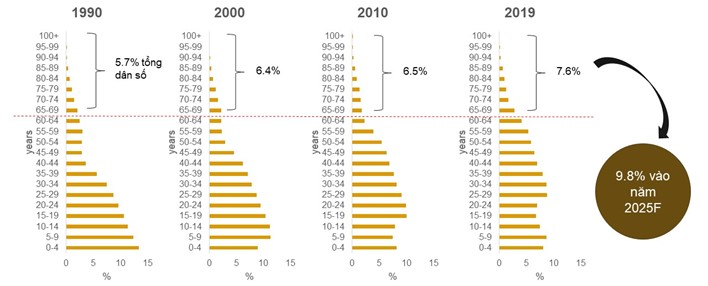

Có hai động lực tăng trưởng cho lĩnh vực chăm sóc sức khỏe tại Việt Nam: (1) Dân số già và (2) Tăng trưởng GDP bình quân đầu người. Việt Nam đang có cơ cấu dân số tuổi vàng. Theo Tổng cục Thống kê Việt Nam, đến năm 2021, Việt Nam có 50.5 triệu dân số trong độ tuổi lao động, tương đương 51% tổng dân số. Điều này cũng cho thấy Việt Nam sẽ phải đối mặt với vấn đề dân số già trong những năm tới. Dân số dưới 15 tuổi năm 2000 là 31.6% tổng dân số và năm 2019 là 24.3%. Trong khi đó, dân số trên 60 tuổi vào năm 2000 là 8.2% trong khi con số này vào năm 2019 là 11.9%. Theo Fitch Solution, dân số trên 65 (độ tuổi không còn lao động) có thể đạt 9.8% vào năm 2025F.

(Nguồn: GSO, World Bank, Fitch Solution, PHFM tổng hợp)

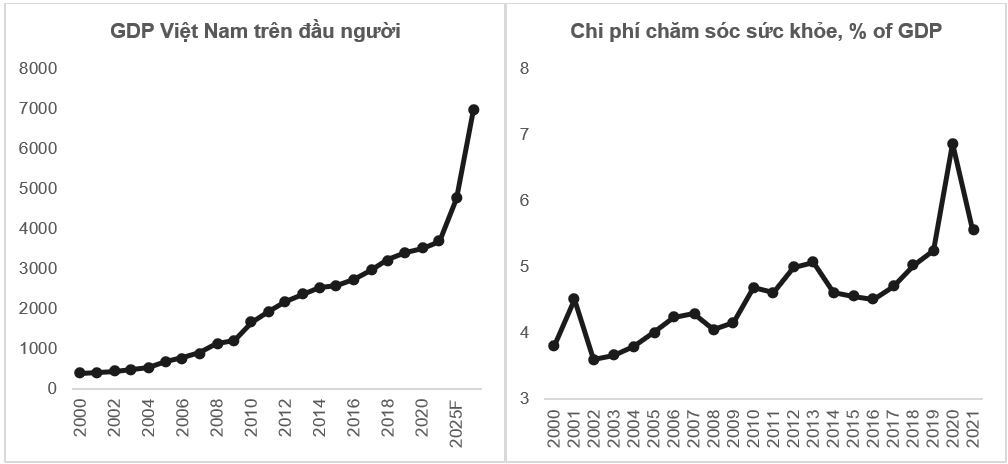

Thu nhập tăng sẽ làm tăng chi tiêu cho chăm sóc sức khỏe trong tương lai. Năm 2021, GDP bình quân đầu người là 3,694 USD/người. Theo Bộ Kế hoạch Việt Nam, nếu GDP của Việt Nam tăng trưởng bình quân 6.63% trong giai đoạn 2021 – 2030, thì GDP bình quân đầu người vào năm 2030F sẽ đạt 7000 USD/người. Chi cho y tế năm 2021 chiếm 5.57% tổng GDP. Theo Dữ liệu của Ngân hàng Thế giới, năm 2019, các nước phát triển như Hàn Quốc và Nhật Bản có mức chi cho chăm sóc sức khỏe 2019 là 8.2% và 10.7%. Chúng cao hơn nhiều so với con số 5.2% của Việt Nam vào năm 2019.

(Nguồn: WB, MPI, Vietnamnet, Tuoitre, PHFM tổng hợp)

Những xu hướng chính của ngành dược và chăm sóc sức khỏe tại Việt Nam

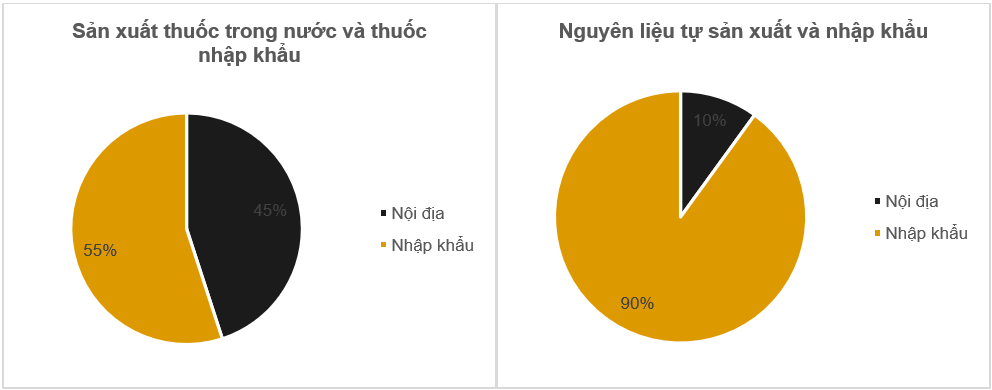

Chính phủ đặt mục tiêu tỷ trọng sản xuất dược phẩm trong nước là 80%. Trung bình hàng năm, khoảng 55% thuốc tại Việt Nam được nhập khẩu do hai nguyên nhân: (1) thiếu năng lực nghiên cứu và phát triển của các công ty trong nước và (2) phụ thuộc vào nguyên liệu nhập khẩu. Việt Nam nhập khẩu khoảng 90% hoạt chất dược liệu để sản xuất thuốc. Do đó, để tăng tính độc lập của việc sản xuất thuốc, chính phủ hỗ trợ việc nội địa hóa sản xuất thuốc. Các công ty dược phẩm trong nước là mục tiêu tiềm năng cho các nhà đầu tư chiến lược nước ngoài muốn tiếp cận thị trường nội địa nhanh chóng thông qua hệ thống sản xuất và phân phối hiện có. Kể từ năm 2008, nhiều giao dịch M&A đáng chú ý giữa các tập đoàn quốc tế và các nhà sản xuất thuốc trong nước đã diễn ra thành công.

Hình ảnh: Các thương vụ M&A thành công

(Nguồn: Fitch Solution, PHFM tổng hợp)

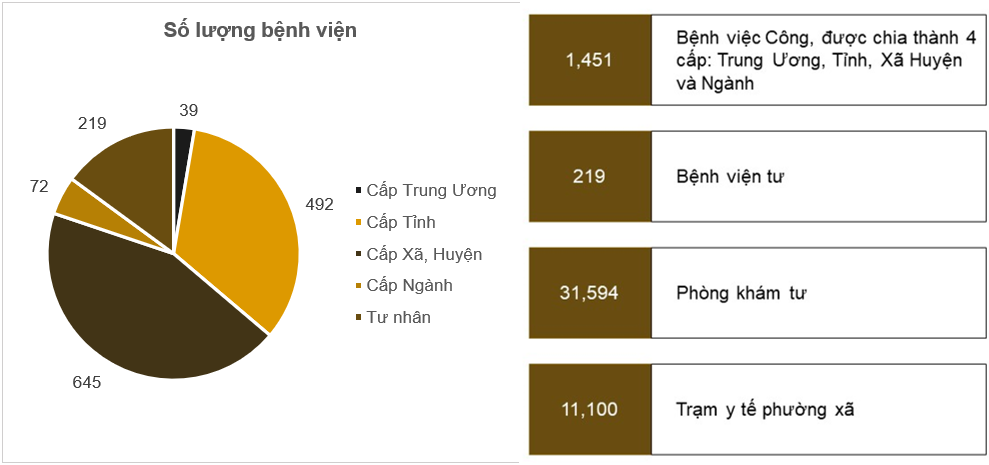

Ngoài ra, chi tiêu cho chăm sóc sức khỏe cộng đồng được tài trợ bởi ngân sách giới hạn của Nhà Nước. Số lượng bệnh viện Nhà Nước lớn hơn số bệnh viện tư nhân và hầu hết các bệnh viện Nhà Nước được tài trợ bởi Chính Phủ. Việt Nam có khoảng 1,451 bệnh viện nhà nước được chia thành các cấp: Trung ương, tỉnh, cộng đồng và khu công nghiệp. Số bệnh viện tư nhân là 219 bệnh viện. Các bệnh viện tuyến tỉnh không có cơ sở vật chất và trang thiết bị hiện đại vì ngân sách hạn hẹp. Do đó, chất lượng dịch vụ của các bệnh viện này chưa đáp ứng được đủ nhu cầu của người bệnh.

(Nguồn: Cục Quản lý Khám Chữa Bệnh, VTV)

Tăng trưởng kinh tế và thay đổi nhân khẩu học ở Việt Nam đang thúc đẩy nhu cầu ngày càng tăng đối với các dịch vụ chăm sóc sức khỏe, không chỉ ở hai trung tâm kinh tế lớn – Hà Nội và Thành phố Hồ Chí Minh – mà còn ở một số tỉnh và thành phố lân cận. Có thể kể đến những ví dụ như, tại Bình Dương và Đồng Nai (Miền Nam) có Bệnh viện Quốc tế Becamex, Bệnh viện Hạnh Phúc và Bệnh viện Shing Mark. Tại Thái Nguyên (Miền Bắc Việt Nam) có Bệnh viện Thái Nguyên (Mã CK: TNH).

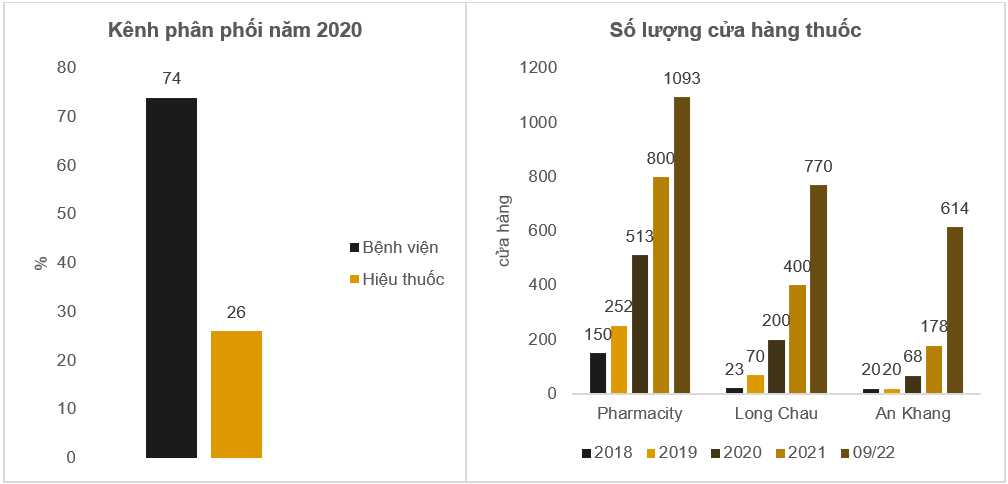

Dù ở Việt Nam, bệnh viện là kênh phân phối thuốc chủ yếu, nhưng các cửa hàng dược phẩm đang có giai đoạn phát triển nhanh chóng. Kênh bệnh viện chiếm 74% tổng doanh thu. Còn lại là các cửa hàng dược phẩm. Các chuỗi hiệu thuốc lớn trên toàn quốc nhanh chóng mở các cửa hàng mới để chiếm thêm thị phần thông qua các kế hoạch mở rộng tích cực. Khi quy mô của các chuỗi toàn quốc này đủ lớn, khả năng thương lượng của họ với các nhà cung cấp sẽ tốt hơn, do đó sẽ cho phép họ thương lượng giá mua có lợi cho doanh nghiệp hơn. Doanh thu trên mỗi cửa hàng của Chuỗi Long Châu (FPT Retail – FRT) năm 2021 ước đạt 13.3 tỷ đồng (+ 50% YoY) và chuỗi Pharmacity ước đạt 5.5 tỷ đồng (+ 10% YoY). Các cửa hàng dược phẩm hiện đại sẽ cạnh tranh với các cửa hàng bán lẻ khi giá thuốc vẫn là yếu tố ảnh hưởng nhiều nhất đến quyết định mua hàng của họ (khảo sát của YouNet). Tuy nhiên, trong tương lai, khi thu nhập tăng lên, các yếu tố như chất lượng dịch vụ, khả năng tư vấn y tế, sự đa dạng của sản phẩm và các chương trình khách hàng thân thiết sẽ ngày càng trở nên quan trọng và hỗ trợ sự phát triển của các chuỗi trên toàn quốc.

(Nguồn: Pharmacity, FRT, MWG, VCSC, PHFM tổng hợp)